由于不含任何有机溶剂、无污染、利用率高、能耗低、工艺简单,目前粉末涂料已成为大家认可的“4E型”(高效、节能、环保、经济)涂料。在国内环保生产大背景下,粉末涂料成为市场的新宠,近年来我国粉末涂料产量和市场规模持续扩大,有机构预测到2026年,国内粉末涂料行业市场规模将达到677亿元左右。高速增长的背后,也催生了产品结构单调、低价竞争以及创新力匮乏等多重乱象,这些在过去被行业高速增长所掩盖的问题,在地产危机和全球化工原材料暴涨等挑战的前后夹击之下,终于在2022年年初得以全面爆发,拉响了行业的“红色警报”。

中涂协发布《预警函》:2022行业利润堪忧,去年利润总额为负增长

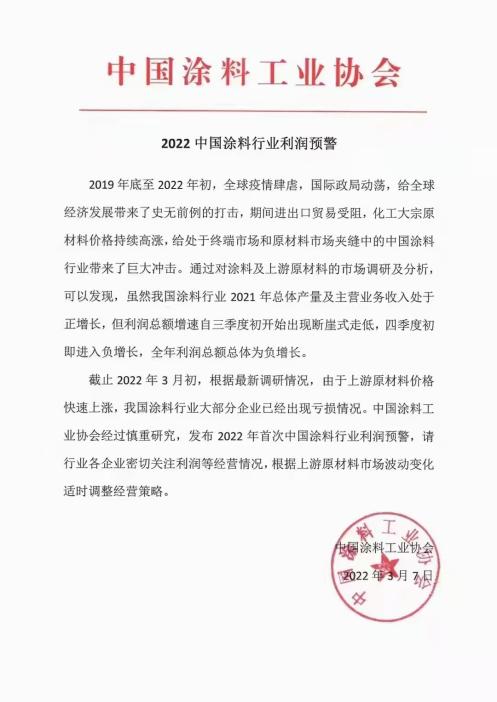

3月8日,中国涂料工业协会(NCIA)发布重磅通知指出,涂料行业利润红色预警已经拉响。这是中国涂料行业首次出现的预警信号!《预警函》还指出,虽然我国涂料行业2021年总体产量及主营业务收入处于正增长,但利润总额增速自三季度初出现断崖式走低,四季度初即进入负增长,全年利润总额总体为负增长。

中涂协在《预警函》中强调,2019年底至2022年初,全球疫情肆虐,国际政局动荡,给全球经济带来了史无前例的打击,期间进出口贸易受阻,化工大宗原材料价格持续高涨,给处于终端市场和原材料市场夹缝中的中国涂料行业带来了巨大冲击。

原材料上涨,的确是行业拉响“红色警报”的直接原因。国际化工原材料涨势有多猛?艾瑞博总经理艾庆林告诉《铝型材专刊》,自疫情以来,粉末涂料中的主要化工原材料氧聚酯、固化剂、钛白粉就一路走高,价格涨幅分别达到了50%、100%、75%,导致粉末涂料企业的成本几乎翻了一倍。

上游原材料持续上涨,下游终端市场价格却持续走低,行业数据显示,2010-2019年我国粉末涂料平均售价分别为19.1元/kg、20.2元/kg、20.4元/kg、19.2元/kg、20元/kg、18.5元/kg、18.1元/kg、18.5元/kg、18.7元/kg、18.5元/kg,国内粉末涂料行业正陷入到一个奇怪的悖论之中。

“涨不起”,一方面是行因为国内粉末涂料企业众多,且行业集中度低,国内企业虽然占据了90%左右的市场份额,但高端粉末涂料领域,阿克苏诺贝尔、老虎这样的外资企业更具优势,大量的国内粉末涂料企业只能够在较低水平的赛道上用价格手段去“搏杀”;另一方面,则是由于受房地产降速及国际铝价暴涨的影响,下游的铝型材行业日子也是相当难过,粉末涂料的价格一时间无法快速传导,粉末涂料企业在“要利润”还是“要市场”中间很难作出选择。

创新能力缺乏,是造成国内粉末涂料市场“悖论”的另一个重要原因,尽管近年来涂料行业已经得到了迅速的发展,但应该清楚的认识到,涂料产品的创新迭代已经失控了。虽然目前很多企业都在宣称转型升级、寻找新路跑道,但大部分的国内粉末涂料并没能够创造出抢眼球、有亮点、有卖点的产品,在市场上掀起一股消费热潮。在这种艰难的市场背景下,大量涂料企业又回到了价格内卷的老路上。

内卷之下,没有赢家!

由于长期的“内卷化”竞争,粉末涂料行业始终都是在夹缝中生存。激烈的价格竞争,并没有改变行业的格局,从2021年中国粉末涂料TOP10企业市占率角度来看,市场占有率最高的阿克苏诺贝尔占据了4.19%,国内粉末涂料品牌中排名最高的爱粤市场份额近为2.05%,中国粉末涂料行业并没有出现严格意义上的“大牌”。

铝型材是粉末涂料最大的应用场景,在宏泰铝业技术总监王再国看来,粉末涂料行业集中度低,低价竞争甚至恶意低价竞争普遍背后所反映出的,是粉末涂料行业近年重复建设快速扩张、产能过剩、创新匮乏、成本无法传导到下游等综合性困局,在铝加工行业竞争残酷的格局之下,短期内很难走出困境。

宏泰铝业

“低价粉”,对于下游的铝型材企业又是好事吗?事实并非如此,王再国认为粉末涂料价格低价竞争对于铝型材企业来说是短期中性、长期弊大于利。因为铝型材行业基本都是“铝锭+加工费”定价模式,上游铝锭价格的暴涨完全传导到了中下游的铝型材行业,但在铝型材行业同样竞争激烈,能源、人工费等成本大幅增加的情况下,加工费,特别是低门槛的粉末喷涂产品加工费却在持续下降,“低粉价高铝价”短期虽然抑制了企业的成本上涨,但铝型材企业并没有获利多少,一旦铝价回落或低粉价不能为继,铝型材企业很难通过提价消化成本上升压力,到时就将受害。

在一些业内企业看来,“高成本、低价格”之下,粉末涂料“以次充好”、“偷工减料”的现象也屡见不鲜,由于铝型材表面处理方面的问题,有时候需要通过较长的一段时间才能凸显出来,这些不达标、低质的粉末也直接增加铝型材企业,特别是对表面处理要求更高的工业型材企业的品质检测及供应链管理难度,也在无形之中增加了铝型材企业的成本。

艾庆林则认为当前粉末涂料的“内卷化竞争”已经对建材表面处理行业产生了负面影响,“劣币驱逐良币”的例子时有发生,在政府提倡的质量中国和工匠精神的大环境下,不应该出现这种不和谐的现象,而未来的粉末涂料行业将会出现三种结果:第一,直接淘汰不思进取的低品质粉末企业,因为冰点的利润已经承载不起一个低品质企业的发展动力;第二,粉末行业出现整合现象,向着规模化方向发展,做成粉末行业的航母,量大定江山,规范管理,向规模和管理要效益;第三,向细分化方向发展,以专、精、特的精神提升行业品质,做到刚性内循环。

“涨价”救不了行业,差异化竞争才是出路

事实上,近年来,涂料企业整体“经营成本”始终在高位运营,包括物流运输成本、售后服务成本、营销推广成本,以及员工工资收入等,都在面临着新一轮的上涨。本轮化工原材料的暴涨,也似乎为涂料行业持续近20年的“价格战”敲响了丧钟,新年伊始,立邦、多乐士、三棵树等国内外头部涂料企业就陆续官宣涨价,被视为业内“价格战”的“停战信号”,随着俄乌战争引发的新一轮全球能源及供应链危机,越来越多的涂料企业正在加速抛离“价格战”,加入到涨价的行列之中。

但仅凭“涨价”,救不了行业,越来越多的粉末涂料企业开始意识到市场寒冬无法避免,行业洗牌在所难免,全面提升“粉末涂料”的内涵品牌和创新,实现差异化竞争才是唯一的出路,才能让企业在这一轮市场更糟糕、局势更难控、竞争更复杂的商业通道中,找到适合的生存空间和差异化的竞争力,从而摆脱对低价格战的依赖,以及大规模低成本盈利的诉求。

要实现差异化竞争,产品创新是关键。在艾庆林看来,相较于阿克苏诺贝尔等国际大牌,国内涂料企业规模较小、技术积淀也少,要想在激烈的竞争之中存活下来,一定要避免在传统赛道上跟大厂们拼刺刀,要走专、精、特的创新道路,这样,哪怕量不大也能够很好的生存和发展下去。艾瑞博近年来就积极抓住“油改粉”的趋势,加大了在金属粉末领域的研究和应用,并成功在2021年研发出一款可以替代油漆表面效果的高效环保金属粉末,成为了金属粉末细分领域的先行者和探索者,并取得了非常不错的市场效果。

艾瑞博产品展示

作为粉末涂料最主要的下游厂商,铝型材市场的需求变化和行业整体的转型升级,也是粉末涂料企业走向差异化竞争所必须思考的问题,工业铝应用的增长以及行业整体的绿色发展,都对铝型材表面处理行业提出了更高和更多的要求,而粉末涂料的创新已不再局限于产品和技术的迭代,而是从原料、到生产,再到喷涂设备和终端应用,创新贯穿整个行业链。

澳美铝业副总经理王林生就告诉《铝型材专刊》,澳美对供应商的要求主要在产品和交付两个层面考虑,也更看重与供应商双方在战略发展的共同投入,从而提高双方或各方的沟通和合作。近年来,澳美致力于开发绿色供应链并坚持可持续发展的策略,在涂料的环保特性、可回收性上会形成自身的体系要求,从基本买卖到战略合作,希望透过此做法来提高供需双方的合作程度和建立默契。

澳美铝业无铬喷涂车间

涂料行业利润预警的危机影响深远,裕东(中山)机械工程有限公司总经理邓丽嫦向《铝型材专刊》表示,本次中涂协的“预警函”,也向诸多铝型材设备制造商敲响了“警钟”,在全球疫情未缓和、国外通货膨胀、国际运输流物成本高涨、国际政局突变等综合性因素影响之下,短期内的原材料价格暴涨几率上升,中长期来看其价格水平也将维持高位运行,设备制造商的利润空间将会长期面临压缩。在这样的前景之下,像裕东一样的铝型材设备制造企业,想要走得更远、更好,就必须摒弃传统的竞争思维和模式,加强自己的研发技术优势,去比拼技术,走向差异化竞争,以实力取胜,以品质取胜。

裕东机械S600喷枪

1.除特别注明外,本网站的所有资料均搜集于互联网或由会员发布,不代表本站立场,本站亦不对资料的完整性和准确性负责。网站上的资料仅供行业人士交流学习使用,请勿用于任何商业用途,否则产生的一切后果将由用户自己承担。

2.本网站为非营利性资源整合平台,刊载信息仅为便于行业人士交流学习使用,版权归作者所有。如果刊载的信息侵犯了您的权利,请作者来信来电告知,本网核实后会马上删除相关内容。

粤公网安备 44060502001703号

粤公网安备 44060502001703号